2024年一季度中国房地产行业总结与展望(中篇)

发布时间:2024-04-15 09:35:25 来源:M6米乐最新下载地址 作者:m6在线登陆

2024年一季度,整体楼市延续探底行情:一方面供应持续缩量,恰逢传统春节假期,房企推盘积极性本就不高,加之部分城市因供给节奏问题面临缺货断档,整体推货量同环比下降约2成;另一方面,春节8天长假并未刺激返乡置业热情,3月触底回升、回暖程度也不及去年同期,成交仍显低迷,一季度同环比跌幅均超40%,即便是前期热点恒热的北京、上海等成交亦有降温迹象。相较而言,二手房因业主降价、挂牌量上升因而性价比凸显,对刚需吸引力更强,因而持续分流新房客群。

预判二季度,我们认为,4月或将延续3月弱复苏走势,二季度整体新房成交规模环比将有所回升,但考量到去年高基数影响,加之市场修复速度和力度缓慢,二季度同比仍将下滑但跌幅显著收窄。各城市分化行情预期延续,核心一二线城市将显著回升,三四线城市成交规模将延续筑底行情,二手仍将分流新房客源,“以销定产”致狭义库存低位持稳。

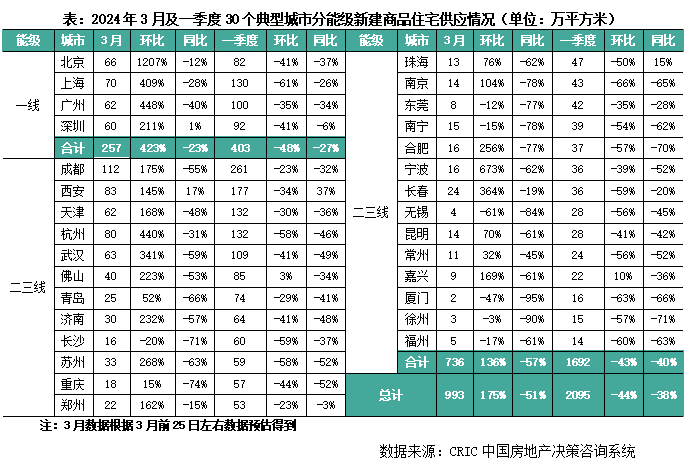

2024年一季度全国商品住宅供应疲软,2022年以来地市显著缩量加剧新房供给约束,部分城市“以销定产”仅有少量推货,部分城市恰逢供应空窗期“无货可供”。据CRIC监测,前2月115个重点城市新增供应2490万平方米,同比下降8%,较2022年四季度月均降幅也达到了40%。

根据30城环比数据预估百城3月数据,3月供应预期达到2339万平方米,环比上升150%、同比下降24%,一季度同环比分别下降16%和23%。

结合重点30城3月预估数据不难看出,虽然供应触底反弹,3月单月环比上涨175%,但一季度整体供应量较去年环比仍降44%,同比2023年同期降幅也接近4成。一线月跳增整体供应降幅略有收窄,一季度累计同比下降27%,26个重点二三线成以上,供给约束愈发明显。

多数城市3月供应环比大幅上升,同比下降,一季度同环比保持降势。一季度同比降幅超5成城市既有苏州、南京、宁波等江浙沪核心二线,也不乏重庆、南宁、厦门、福州、常州、徐州等仍处于楼市深度调整期的弱二三线城市,以销定产模式之下,供给缩量显著。热点城市诸如西安,房企推盘热情较高,累计同比持增,增幅达37%。

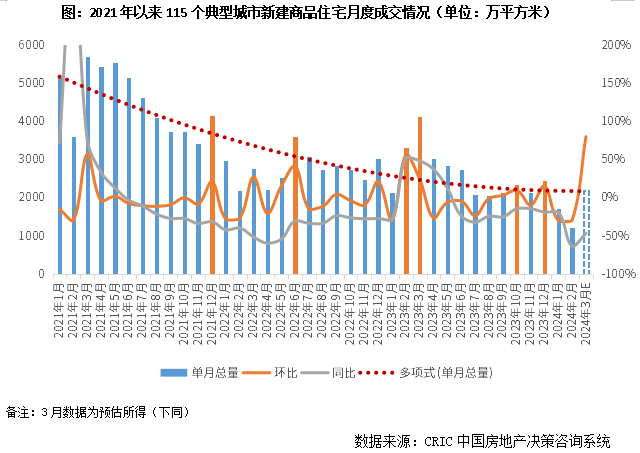

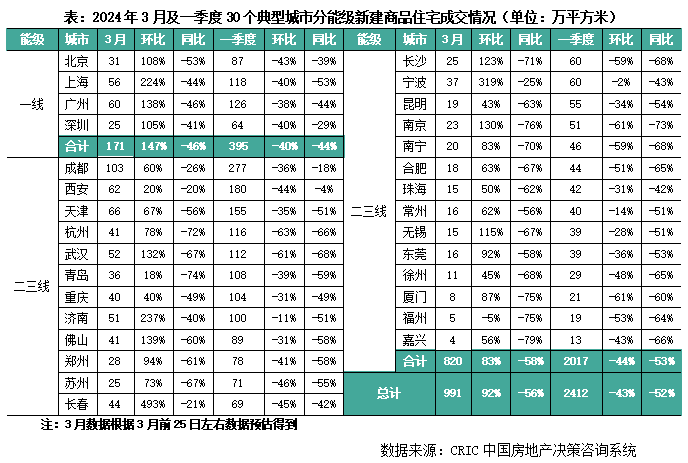

2024年一季度楼市成交延续下探走势,春节8天长假,一二线销售停摆却未带来三四线返乡置业,房地产市场下行加剧购房者观望情绪,前2月115个重点城市商品住宅成交面积2953万平方米,同比下降44%,月均较2023年四季度月均降幅也达36%。

根据30城环比数据预估百城3月数据,3月成交预期达到2200万平方米,环比上升80%、同比下降47%,一季度同环比分别下降46%和26%。

3月“小阳春”成色一般,典型城市商品住宅成交表现较前2月有所回暖,30个监测城市成交规模为991万平方米,因2月基数较低,环比大涨92%,同比下降56%。一季度累计同比下降52%,较去年四季度降幅也达43%。

分能级来看,整体一线韧性略强于二三线月单月环比翻番,增幅显著高于二三线,从一季度来看,一线环比和同比降幅也低于二三线月单月环比增长之外,同比和累计同比全线飘绿,多数城市一季度降幅都在5成及以上。目前来看韧性较强的主要集中在成都、西安等中西部大市,累计同比降幅仍在2成以内。值得关注的是,北京、上海、杭州、长沙、合肥等前期热点恒热的核心一二线年一季度面临阶段性调整,同环比降幅均超4成。

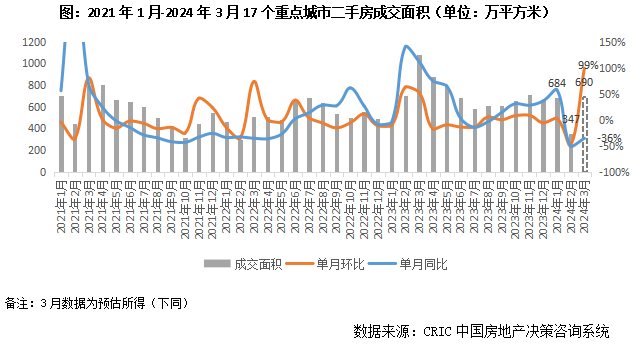

受益于限购政策松绑,加上业主以价换量主动调降挂牌价,深圳二手房市场维持较高热度,前3月累计成交87万平方米,较去年一季度增长19%,是核心城市中少有的累计同比保持正增长的城市。而反观厦门、苏州等二手房市场仍然承压,3月成交未见明显改善,同比仍几乎腰斩,一季度累计同比下跌2成以上。对比一二手房市场,

一季度二手房成交仍然强于新房,重点城市二手房成交份额继续扩大。诸如北京、厦门等城市二手房成交占比跃升至7成左右,较2023年明显提升,其原因主要在于三方面,一是现房优势,二手房所见即所得,没有预售新房的交付风险,二是相对价格优势,二手房价格已回调至合理区间,核心城市一二手房倒挂价差已逐渐消弭,三是次新挂牌量增加,预期走弱下部分购房者卖旧不买新,打破一二手置换循环,导致新房份额缩水。

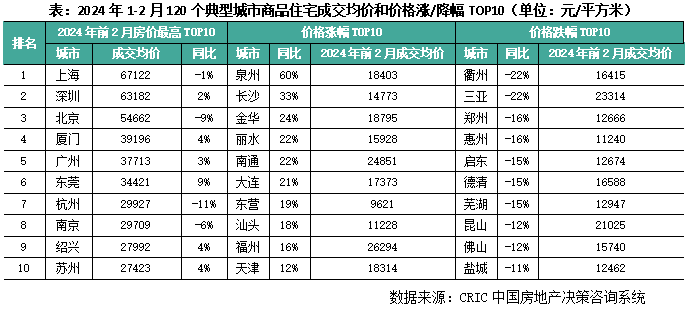

上海、深圳、北京位列房价绝对量TOP3,不过近期受供给结构和市场小幅降温影响,京沪房价同比分别下降1%和9%,厦门、广州、东莞位列第二梯队,房价在3-4万元/平,同比涨幅均在10%以内。

涨幅较大的主要集中在弱二三线城市,诸如长沙、大连、福州、天津、泉州、金华、丽水等,究其原因,主要是受高端盘成交占比上升影响,对于这类城市而言,当前主要依托中高端改善需求支撑,以销定产模式之下,高端盘供需两热,结构性拉升了房价。而弱二三城市整体房价进入回调期,譬如三亚,伴随着投资需求托超,整体房价降幅高达22%,在不同城市中居首,惠州、昆山、佛山、盐城等三四线城市同样面临深度调整,同比降幅在10%以上。

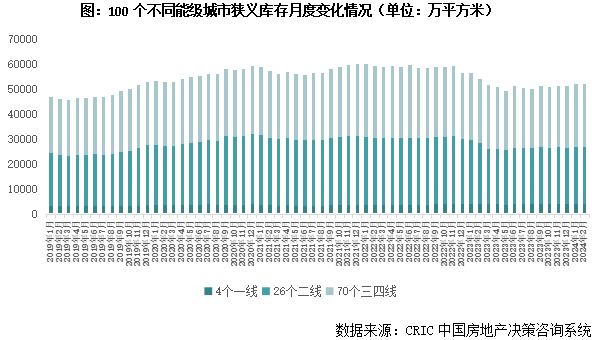

从百城去化周期变动来看,因成交转淡,1月由降转增,至12月末达31.6个月,达2019年以来高点,环比增18%,同比上涨47%。不同能级城市皆呈现同环比齐增态势,一二线个月,三四线个月,去化风险显现。

具体来看,一线城市仅上海库存仍处低位,去化周期仅为15.7个月,供给导向型特征显著。广州为26个月,同比持降,整体库存风险可控;北京、深圳去化周期均在30个月以上,深圳因1-2月成交降至底部,消化周期攀升至3年以上,去化风险依旧较大。二线城市中,仅呼和浩特、大连、沈阳、长春、兰州等消化周期还超过40个月,与之相对应的是,杭州等库存消化周期不足10个月,近乎没有短期去化风险。从变化情况来看,同比涨多跌少,涨幅超过20%的城市主要分为以下两类:一类为合肥、宁波、苏州等短期市场转冷城市,还有一类为济南、哈尔滨、昆明、福州等弱二线城市。青岛、重庆、郑州等供需两淡,仍处于去库存阶段,去化周期稳中有降。三四线城市整体库存形势较为严峻,七成以上城市库存消化周期超过30个月。除了东营、宝鸡、阜新等内陆城市之外,还有珠海、东莞、惠州、昆山、常州、佛山等东南沿海城市,伴随着投资需求退潮,这些前期明显炒作、需求透支的城市也面临去化难问题,即便打折促销也难拉动销量。

核心一二线新房供应或将面临结构性优化,豪宅市场预期迎来放量。我们统计了上海、北京、深圳等核心十城2023年高价地成交情况,2024年千万豪宅总供应量或将与2023年持平。以上海为例,2024年旧改豪宅供应预期井喷。据不完全统计,上海市中心城市更新类豪宅存量达300多万平方米,当前约15个左右项目已达到预售状态,等待入市。

一方面基于“以销定产”模式下房企普遍谨慎拿地,投资缩圈,待开发项目的减少制约新房供应面积的放量;另一方面,房企现金流吃紧的情况下更多强调集中力量办大事,或将减少弱二三线城市纯新盘的入市,多以持销项目的加推为主。

分能级来看,核心一二线城市或将迎来点状复苏。对于热点恒热的成都、西安,近期市场亦有降温趋势,而京沪杭等红盘缩圈现象将更为明显,仅核心区域配套、产品俱佳的项目还将保持高去化率,而对于城市外围多数项目而言,整体去化难言乐观。

三四线城市成交规模将延续筑底行情,经历了这两年的调整,多数城市已下挫至成交底部,市场热度处于跌无可跌有价无市停滞状态,楼市成交规模难有显著表现。

预判二手房市场后续走势,我们认为,在捡漏“低价房”的背景下,二手房整体延续增势,回暖程度好于新房是大概率事件。京沪宁庐厦目前二手房成交占比已超7成,二季度二手房份额仍将继续增长。一方面,当前业主普遍都在调低预期,降价抛售房源的现象短期内还将延续;另一方面,对于消费持续降级的刚需客群而言,二手房因挂牌量增价跌,性价比凸显,也将持续分流新房客源。

附表1:2024年1-2月115个典型城市分能级新建商品住宅供应情况(单位:万平方米)(略)

附表2:2024年1-2月115个典型城市分能级新建商品住宅成交情况(单位:万平方米)(略)

附表3:2024年1-2月120个典型城市新建商品住宅成交均价情况(单位:元/平方米)(略)

附表4:2024年2月末100个重点城市商品住宅狭义库存和消化周期及其变化情况(单位:万平方米,月)(略)

2024年一季度,房地产政策保持优化宽松的基调,新房市场未出现明显回温,越来越多的房企开始沉下心来仔细打磨产品,品质的竞争深入到居住体验的方方面面。在户型设计方面,房企空间布局巧思频出,户型细节趋于完善;在景观营造方面,度假式体验成为潮流;此外,住宅产品正在打造互动生态,创造更友好的城市界面。

未来,政策支持下,房企将有更多的产品自由度。室内装修精细化的革新力度也将大幅提。

上一篇:2024年一季度中国房地产行业总 下一篇:1-2月全国房地产开发投资118